円換算額を算出後データからの内容になります。

円換算額の算出までの内容については、以下のリンクから確認下さい。

仮想通貨の取引履歴取得と税金計算について

仮想通貨の取引履歴をエクセル管理。税金計算の為の円換算金額を取得する方法(各通貨の日毎終値をマッチングさせる)

以下の手順で解説していきます。

1、各通貨毎の数量と円換算額の合計値を算出

①、各通貨の合計値算出の為のピポットテーブル作成

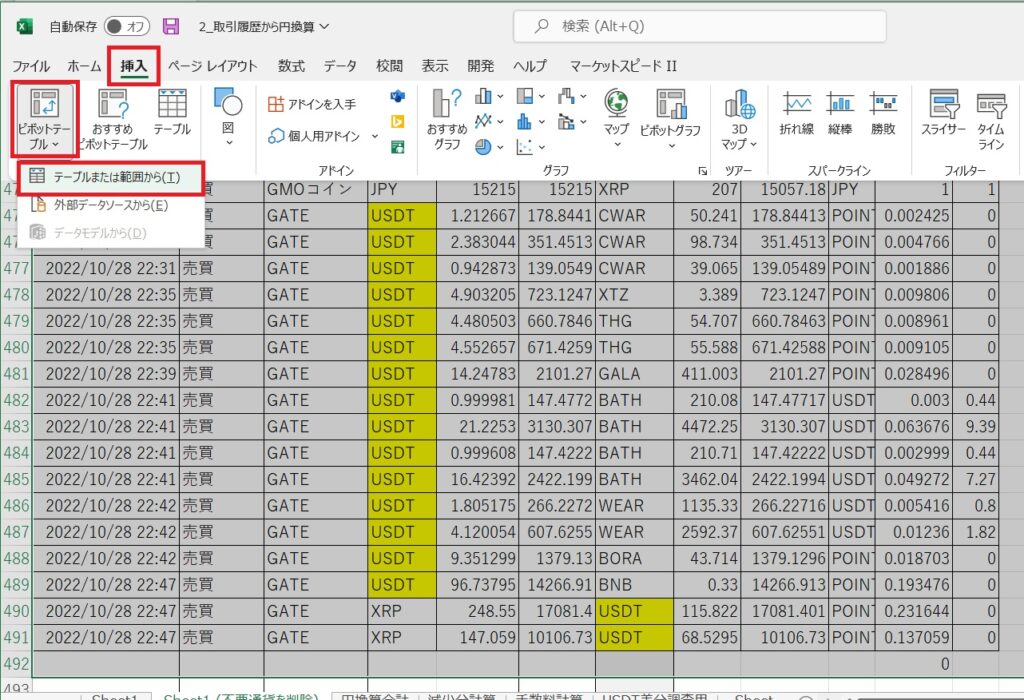

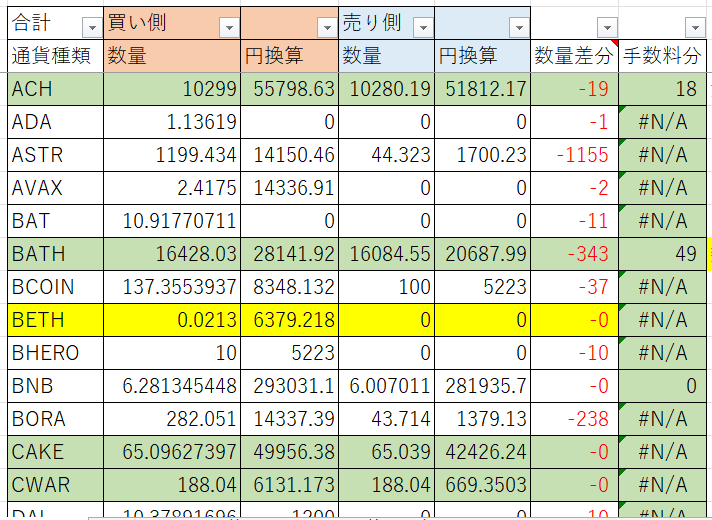

以下の様な画像のデータが出来ているかと思います。

ここから、ピポットテーブルを使って、各通貨毎の売買高の算出をしていきます。

表全体を選択し(Ctrl+A)、挿入タブ→ピポットテーブルを選択

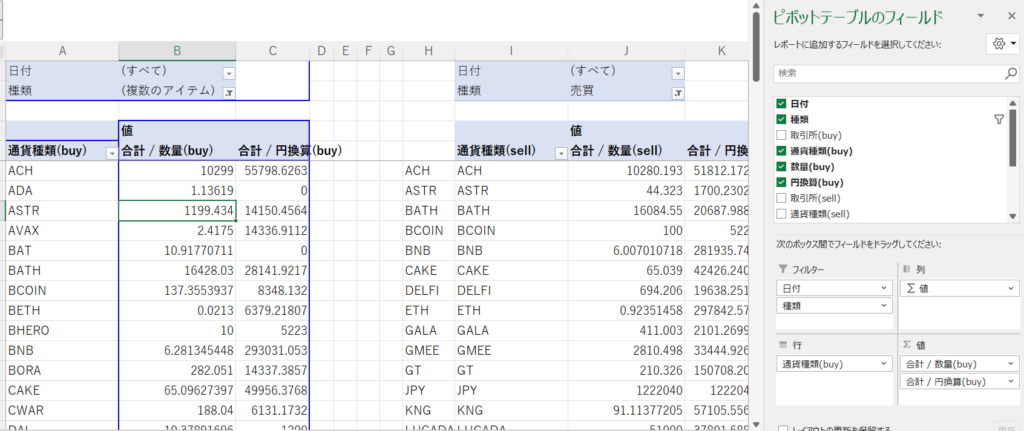

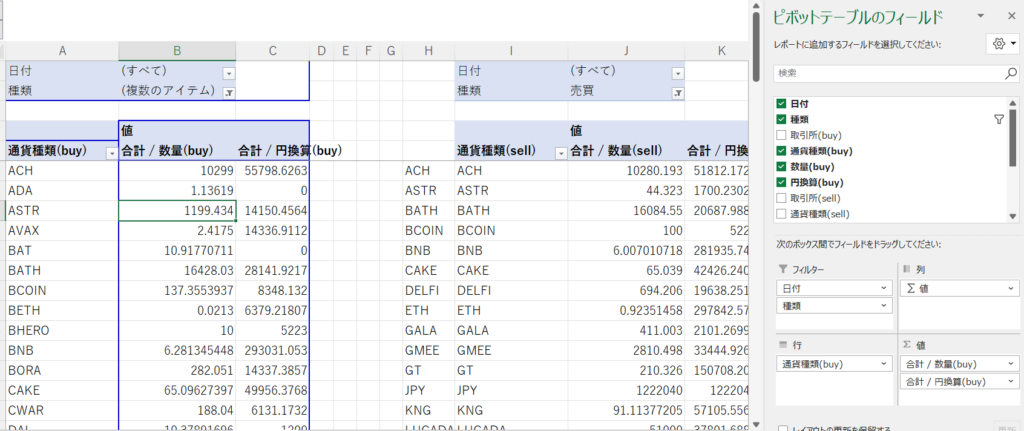

ピポットテーブルのフィールドに以下の様に各項目をセットします。

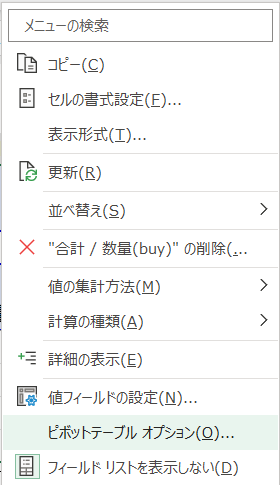

もし、数量と円換算額が縦に配置されているなら、ピポットテーブルオプションから、テーブルの見た目を変更します。対象のピポットテーブルにカーソルを合わせ、右クリックで小ウィンドウを出し、ピポットテーブルオプションを選択

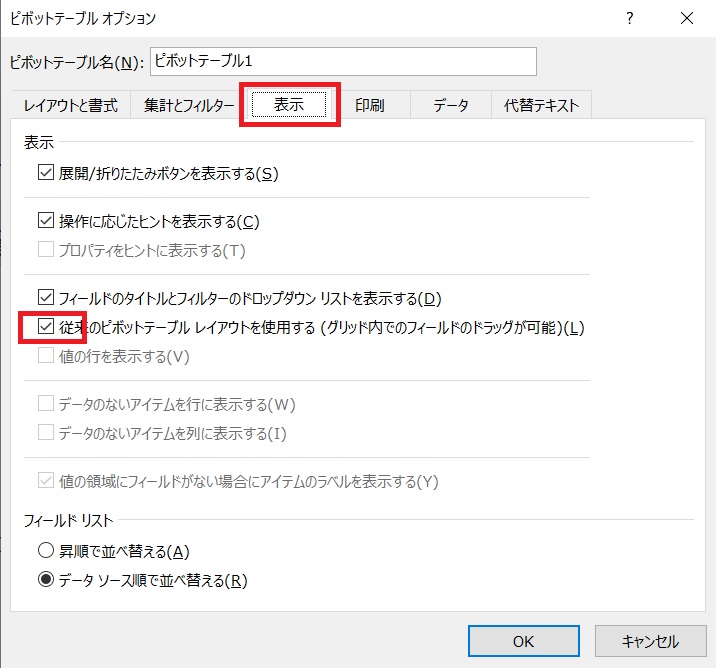

ダイアログボックスが開いたら、表示タブ→「従来のピポットテーブルレイアウトを利用する」にチェックを入れる。

さらに、小計の行が残っている場合は、同様に、小ウィンドウに「小計の削除」のコマンドがあるので、選択する事で削除ができます。

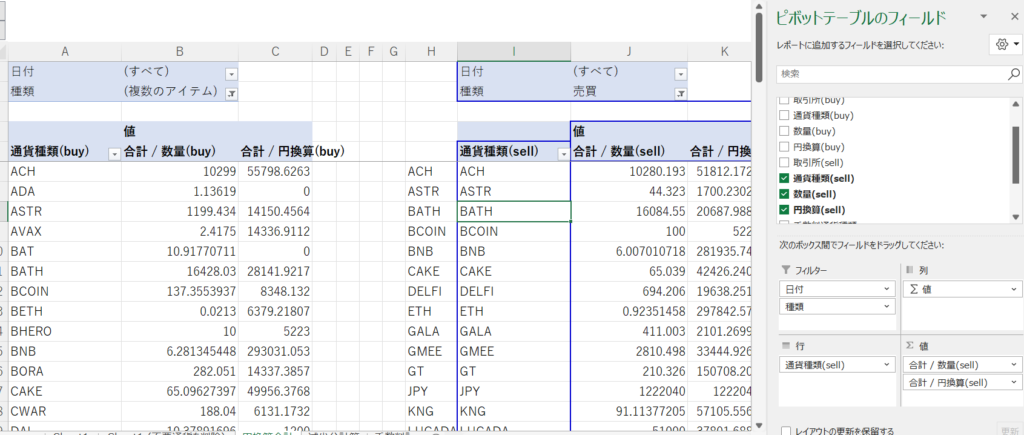

②、買い側、売り側、手数料で3つのピポットテーブルを作成

買い側と売り側双方で同じようにピポットテーブルを作成します。

この時のフィルタリングについては、種類の箇所で、買い側はボーナスと売買を選択、売り側は売買を選択しておきましょう。

※ボーナスのみで得た通貨は、円換算額は0円になります。0円で入手し、売った時に金額が出る事になります。画像例では、ADAはLUCADAコイン保有によるボーナス入手の為、0円

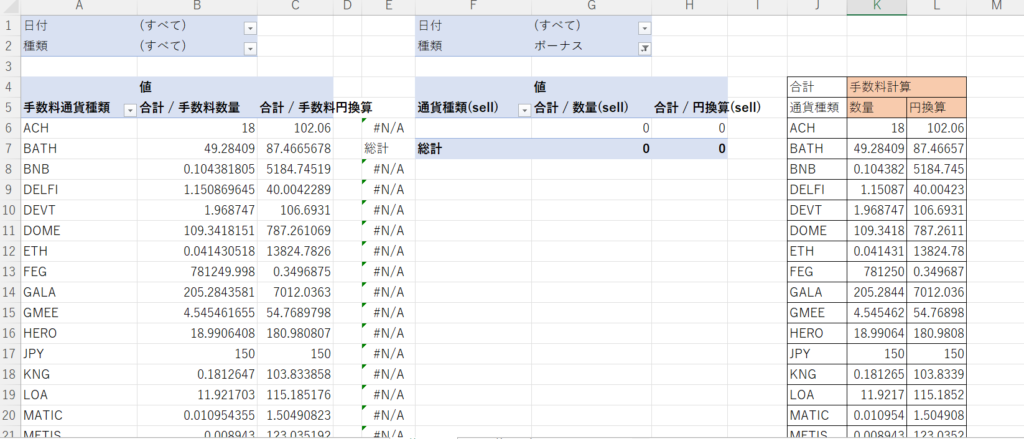

手数料は経費扱いとして、別計算になるので、別シートにピポットテーブルを作っておくと良いです。

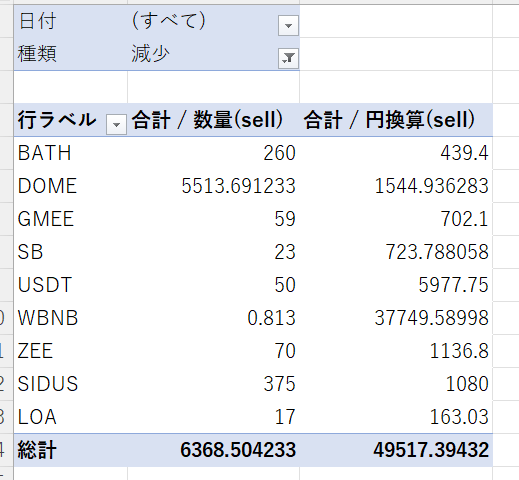

減算分(誤送付やインパーマネントロス等)も別に作成しましょう。こちらも減産分として計上する為です。

ピポットテーブルを作成した段階で、通貨毎に数量と円換算額の合計値が算出されていると思います。

ここで、もし、各通貨毎の合計値で#N/Aの記載があれば、それは計算がしっかりされていないので、元の表を確認してみましょう。

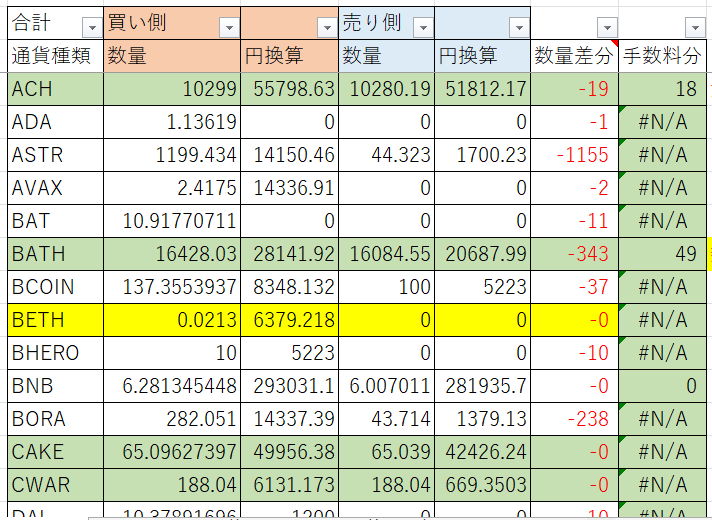

2、買い側と売り側の数量と円換算額を照合

各通貨毎に買い側と売り側の数量と円換算額を照合します。そこに手数料として使った数量を付けます。

通貨記号をキーにしてVLOOKUPで引っ張ると作りやすいと思います。

以下の様な表ができます。

ここで、Defiなどを使わず、売買のみの取引で、かつ通貨を売り切っている場合は、通貨数量合計が(買い側)=(売り側+手数料)となっているはずです。そうでない場合は、どこかで記載漏れ等があります。

この記載漏れ(記載ミス/記入漏れ/ボーナス発生/ロス等)を1つずつ潰していく作業がかなり大変でした。

※Defiを使うと、インパーマネントロスや通貨の増減が生じる為、預けた時と受け取った時で、通貨量が変わっています。

※取引所やメタマスク等に通貨を残している場合は、買い側>売り側となっているはずです。その場合は、(買い側)=(売り側+手数料+残通貨量)となるはずです。

手数料で、小数点以下の若干の差分が生じると思いますので、+-1位の差は誤差になるかと思います。完全一致は難しいです。但し、ETHやBNBなど0.1でも大きな差がつくものは別です。

私の画像例で言えば、

ACHはDefiに入れて、数量増加(ボーナス計上)→全売切、ADAはボーナス取得でメタマスク内に残存、ASTR/AVAXは海外取引所で購入、そのまま残存、BATはボーナス取得し、国内取引所に残存、BATHはDefiに入れて、数量減少→売切、BCOINは100だけBHERO(ボムクリプトのアイテム)に交換して、メタマスク内に残存、BETHは誤送付にてロスト・・・。といった具合です。

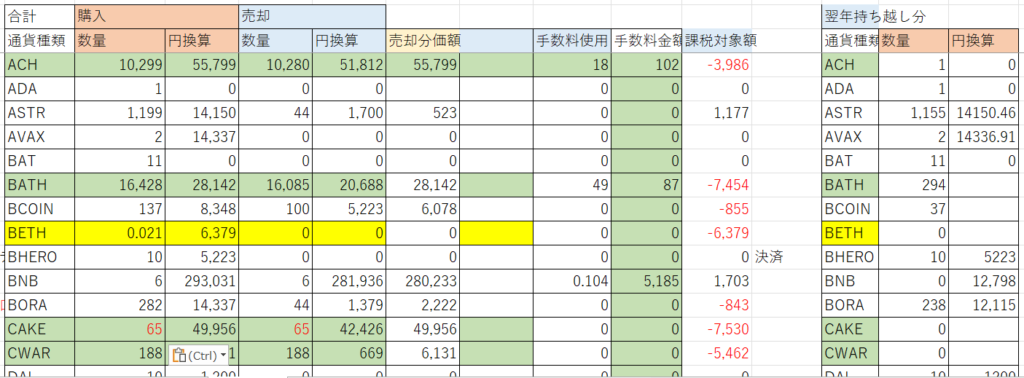

3、各通貨毎に課税額を計算

各通貨毎の損益額を計算していきます。

売り切ってしまっているのであれば、損益額=(売り側の円換算額)-(買い側の円換算額)で算出可能です。

しかし、一部のみ売って、一部が残っている場合には、売った分についての換算額を算出する必要があります。

売った数量分を、買い側から算出します。式は、買い側の円換算額(売った分)=(買い側円換算額÷買い側の数量)×(売り側の数量)となります。

この部分を加えたのが下記の画像になります(肌色部分にて計算)。

あとは、全売りであれば、課税対象額=(売り側の円換算額)-(買い側の円換算額)-(手数料金額)で算出。

部分売りであれば、課税対象額=(売り側の円換算額)-(売却分価額)-(手数料金額)で算出が可能となります。

各通貨毎に計算をして、全通貨の合算値が課税対象合計額となります。

そして、残った「数量」と「(買い側の円換算額)-(売却分価額)」が翌年の持越し分となります。

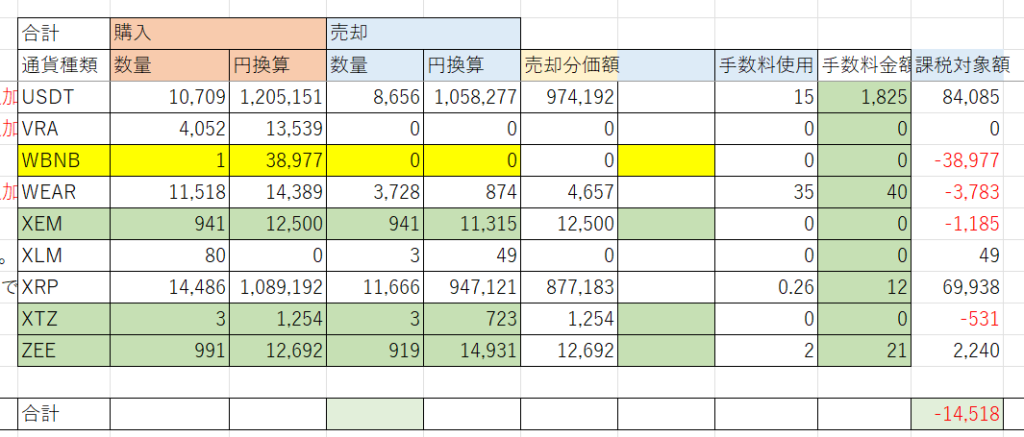

4、課税額を確認

ここが、重要です。私の結果は以下の画像の通り、-となっていますが、実は、当初計算した時は、+でした。

理由は、USDTが大幅に利益を押し上げていたからです。2022年はドル高になった年です。仮想通貨の売買時において、草コインはUSDTを通して交換をしないと取引できなかった為、この時、利益が出ていたという事が分かりました。

その為、あえて残りの草コインを処分し、損失を計上する事で、-とした訳です。

まだ処分していないコインもありますが、元値の1/10位の値段となっており、大幅な赤字となっています。しかし、処分をしていない為に、赤字が見えていない事になっています。

基本的に儲かっている時にしか、売却をしようとしない為、勝った状態のまま放置していたという訳です。そして、そのまま放置して、税金計算をしたなら、納税となってしまう訳です。

ただでさえ、中身は大赤字なのに、黒字で税金納付なんて事になったら、目も当てられません。しかも仮想通貨は翌年に損益の持ち越しができない為、翌年に損失が出ても、それを昨年度と合算はできないのです。

すごく重要な事なので、もう一度言います。

仮想通貨は翌年に損益の持ち越しができない

その為に、今年度の損失は、今年中に出しておかなければいけない可能性があるという事です。

もしかしたら、来年、税制が改正されて、前年の損益と合算できるようになるかもしれませんが・・、現時点ではそんな話はありません。残った通貨は全損しているのに、売った通貨だけ、かなり儲かってしまっているのであれば、損失を先出しして、納税対策をしておくのも手だと思います。勿論、来年、大幅に仮想通貨が上がって、売らなければ良かったという事も考えられる為、最終的な判断は、あなた自身の判断になると思います。

今年中に対策をするのであれば、今のうちに仮想通貨の損益計算をしておく事を推奨いたします。

仮想通貨については以下から

株式投資を基本から勉強したい方へ

コメント